Circular S-11.6 de la CNSF - PowerPoint PPT Presentation

Title:

Circular S-11.6 de la CNSF

Description:

Circular S-11.6 de la CNSF Sali el 5 de octubre del 2000 Considerando que resulta necesario impulsar la cultura de la administraci n de riesgos financieros en ... – PowerPoint PPT presentation

Number of Views:36

Avg rating:3.0/5.0

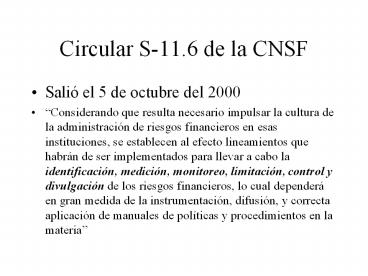

Title: Circular S-11.6 de la CNSF

1

Circular S-11.6 de la CNSF

- Salió el 5 de octubre del 2000

- Considerando que resulta necesario impulsar la

cultura de la administración de riesgos

financieros en esas instituciones, se establecen

al efecto lineamientos que habrán de ser

implementados para llevar a cabo la

identificación, medición, monitoreo, limitación,

control y divulgación de los riesgos financieros,

lo cual dependerá en gran medida de la

instrumentación, difusión, y correcta aplicación

de manuales de políticas y procedimientos en la

materia

2

Detalles

- Impulsar la cultura de la administración de

riesgos financieros en las instituciones de

seguros - Se requiere la aplicación de prácticas de

administración de riesgos consistentes con las

recomendaciones internacionales.

3

Se requiere conocer

- a. Organigramas Funcionales

- b. Procesos operativos

- c. Diagramas de flujo de procedimientos

- d. Tipología de riesgos

- e. Matrices de riesgos y controles

4

Organigramas Funcionales

- Revela las divisiones de la organización y sus

relaciones, lo que permite al administrador de

riesgos entender la naturaleza y el campo de

acción de las operaciones de la organización. - Se evita que una misma persona, unidad o área

realice funciones que no respeten la adecuada

segregación de labores, generando conflicto de

interés o riesgos operativos que pueden ser

evitados fácilmente.

5

- Procesos Operativos Permiten al administrador de

riesgos conocer cómo se realizan las actividades

por área. - Diagramas de flujo Pueden alertar al

administrador de riesgos de aspectos inusuales en

las operaciones de la empresa y permite descubrir

las contingencias que pueden interrumpir sus

procesos. - El administrador de riesgos se ve forzado a

familiarizarse con los aspectos técnicos de las

operaciones de la empresa.

6

Tipología de riesgos

- Por su origen

- INTERNO.- es cuando la causa que origina el

riesgo es propia del proceso, área o actividad

interna de la empresa. - EXTERNO.- si la causa que genera el riesgo es

derivada de la participación de un proveedor o

área diferente a la que está ejecutando el

proceso.

7

(No Transcript)

8

Detalles

- Administración de riesgos

- Objetivos políticas, procedimientos y acciones

que se implementan para identificar, medir,

monitorear, limitar, controlar, informar y

revelar los distintos tipos de riesgo en que se

encuentran expuestas esas instituciones

9

Detalles

- Riesgo de crédito a la pérdida potencial por la

falta de pago de un acreditado o contraparte en

las operaciones que efectúan esas instituciones - Riesgo legal el incumplimiento de las

disposiciones legales y administrativas, la

emisión de resoluciones administrativas y

judiciales desfavorables y la aplicación de

sanciones

10

Detalles

- Riesgo de liquidez la pérdida potencial por la

venta anticipada o forzosa de activos a

descuentos inusuales para hacer frente a sus

obligaciones, o bien por el hecho de que una

posición no pueda ser oportunamente cubierta

mediante el establecimiento de una posición

contraria equivalente - 2009 problemas de liquidez

11

Detalles

- Riesgo de mercado pérdida potencial por cambios

en los factores de riesgo que inciden sobre la

valuación de las posiciones, tales como tasas de

interés, tipos de cambio, índices de precios - Ejemplos falta de la demanda en el mercado,

subida del peso contra dólar

12

Detalles

- Riesgo operativo pérdida potencial por fallas o

deficiencias en los sistemas de información, en

los controles internos o por errores en el

procesamiento de las operaciones. - Ejemplos ataque de hacker y pérdida de la

información del sistema, ataque de virus.

13

Comité de Riesgos

- El consejo de administración de cada institución

deberá constituir un comité, cuyo objeto será la

administración de los riesgos a que se encuentra

expuesta, sean éstos cuantificables o no, así

como vigilar que la realización de las

operaciones se ajusten a los límites, políticas y

procedimientos para la administración de riesgos

aprobados por citado consejo.

14

La Administración de Riesgo Integral

- Análisis de sensibilidad y pruebas bajo

condiciones extremas - Qué tipo de pruebas?

- Implementar modelos

- Acciones correctivas basadas en los resultados

- Cuantificables Riesgos de crédito, mercado,

liquidez

15

Administración integral

- Desafortunadamente, la propia organización de la

empresa normalmente incentiva la visión

tradicional de la administración de riesgos. - La tesorería de una corporación estará encargada

de tratar con los riesgos de crédito y el tipo de

cambio. - La gerencia operativa considera solamente los

riesgos de esa naturaleza (fraudes,

descomposturas, incendios, accidentes, etc.),

recursos humanos, los riesgos de trabajo,

pensiones

16

Administración integral

- En los últimos años, y gracias a un esfuerzo

internacional, se han realizado cambios

importantes en las organizaciones. - La tendencia actual consiste en considerar

integralmente todas las medidas de administración

de riesgo, creando un área específica que reporta

a los niveles más altos de la organización.

17

Administración integral

- Estimar el riesgo

- Evaluación del diseño y los resultados de las

pruebas bajo condiciones extremas - planes de

contingencia - Revisar los resultados generados por las pruebas

bajo condiciones extremas en la revisión de

políticas y límites para la toma de riesgos

18

(No Transcript)

19

Emisión de póliza individual

- Ejemplo

20

(No Transcript)

21

(No Transcript)

22

(No Transcript)

23

(No Transcript)

24

(No Transcript)

25

Qué hacemos?

- Los riesgos del proceso que están en la alarma

roja son los que deben atenderse en forma

inmediata. - Los riesgos que no están en alarma roja no deben

dejarse a un lado, sino en su momento se

atenderán. - Para cada riesgo se determina una o varias

actividades de control a realizar - Modificación al sistema

- Capacitación al personal

- Reportes con cifras de control

- Redefinir funciones

26

Dinámica

- Periódicamente se deben revisar los procesos para

validar si el riesgo identificado ha disminuido

en su calificación de frecuencia-severidad. - Se deben generar los Indicadores de Riesgo

Operativo, los cuales permitirán dar un

seguimiento periódico de la evolución del nivel

de riesgo, alertar de situaciones graves de

riesgo y verificar el impacto en el nivel de

riesgo de las acciones correctoras.

27

Qué hacemos?

- Indicadores de Riesgo

- Estadísticas de actividad.

- Base de datos de incidencias y eventos de

pérdida. - Reportes de cifras de control.

- Reportes para análisis de conciliaciones.

- Grado de implementación de las recomendaciones

de los auditores.

28

De Largo Plazo

- La mitigación o eliminación de los riesgos se irá

presentando conforme más instrumentados se

encuentren los controles de cada riesgo. - Las matrices de riesgo, los controles e

indicadores de riesgo son bases de información

indispensable que debe reunirse en el área de

Administración de Riesgos. - Hasta este punto solamente se tienen controles de

corto plazo, sin embargo el objetivo de la

administración de riesgos también es el de

prevenir que se materialicen los riesgos.

29

Bases de datos

- Las bases de datos de incidencias y eventos de

pérdida se están empezando a hacer. - Esta metodología permite establecer controles de

corto plazo. - En el futuro, las bases de datos permitirán

generar modelos probabilísticos para estimar el

riesgo operativo. - El Actuario tiene un campo de desarrollo nuevo en

la Administración del Riesgo Operativo

30

Ejercicio 1

- Una persona tiene una casa que en un año está

expuesta a una pérdida potencial de 100 con una

probabilidad de 0.01. Su función de utilidad es

U (w) vw, w 0. - a) Calcula el monto de la pérdida esperada en un

año, es decir, la pérdida promedio. - b) Evalúa la función de utilidad si el ingreso de

la persona se ve afectado en dicha pérdida

promedio. Usa w 100, 500, 1000. - c) Calcula la utilidad promedio para los mismos

valores de w y compara.

31

Ejercicio 2 y 3

- 2. Considera el mismo ejercicio 1. Ahora los

niveles de ingreso se mantienen constantes en

w 500. Realiza el mismo análisis si la pérdida

potencial es ahora de 50, 100, 500. - 3. Considera el mismo ejercicio 1. Ahora w 500

y la pérdida potencial es de 300. Realiza el

mismo análisis si la probabilidad de pérdida es

ahora de 0.001, 0.1, 0.5.

32

Ejercicio 4

- Nuevamente tenemos la misma persona con w 1000,

sujeto a una pérdida potencial de 100 con

probabilidad 0.1. Ahora existe la posibilidad de

contratar un seguro que cubre íntegramente el

monto de la pérdida. - Determina si la persona estará dispuesta a

comprar el seguro cuando la prima que le cobra el

asegurador es de 5, 10, 10.23.

33

Ejercicio 5 y 6

- 5. Ahora mantén la prima en 10.23 y realiza el

mismo análisis si la probabilidad de pérdida es

0.1,0.2,0.5. - 6. Considera nuevamente la probabilidad como 0.1

y realiza el mismo análisis si la pérdida

potencial es ahora de 100,500,800.

34

Ejercicio 7

- Retomemos el ejemplo de la fianza. Incluye en tu

análisis la posibilidad de que el afianzador no

pague la cantidad pactada, asignándole a este

evento la probabilidad 0.05 y 0.1.